6일 금융권에 따르면 올해 2분기 기준 청년세대의 가계부채는 485조7900억원으로 전체(1805조9000억원) 연령층의 26.9%를 차지했다. 2분기 기준 사상 최대 수준이다.

청년세대의 가계부채 급증한 것 부동산과 주식, 가상화폐 등에 레버리지 투자(빚내 투자)가 원인으로 분석된다.

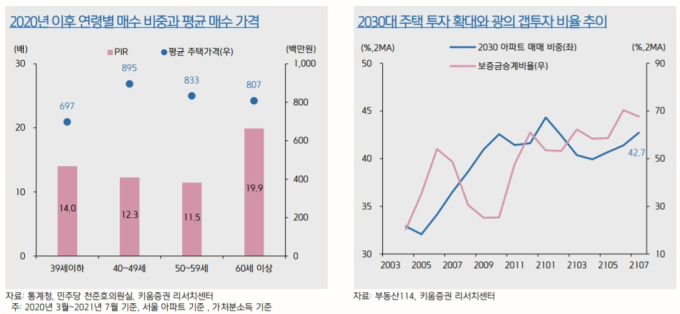

실제 지난해부터 상환 능력이 상대적으로 취약한 2030세대가 주택시장 매수 주체로 자리잡았다. 키움증권 서영수 연구원은 “지난해부터 39세 이하 가구주가 전체 주택 매수의 33.1%를 차지했다. 반면 그동안 주택 매수 주체였던 5060세대는 20.5%로 감소했다”고 설명했다.

주식시장과 가상시장에서도 청년세대의 빚투 비중이 확대되고 있다. 금융감독원 자료 발표 결과 올해 상반기에만 증권사의 신용거래융자 신규대출액(185조8654억원) 가운데 청년세대의 신규대출액 비중은 38조7453억원으로 집계됐다.

신용대출도 크게 늘어나고 있다. 2030세대 청년층 신용대출 증가율은 지난해 이후 가파르게 상승해 올해 2분기에는 20.1%를 기록했다.

문제는 2030세대는 다른 연령대에 비해 상환 능력이 상대적으로 부족하다는 점이다. 지난 2020년 상반기까지 3년간 신용대출 순증 자료를 확인해 보면 절반 가까이가 1억원에 근접하며 이 가운데 30대와 40대가 50%를 상회한. 현재 국세청에 보고된 1인당 평균 종합소득이 2019년 기준으로 3100만원인 것을 고려하면 상당수 대출자가 연봉 2배가 넘는 대출을 받았을 가능성이 높다.

때문에 만약 자산시장의 흔들릴 경우 상환 리스크에 그만큼 부담이 커질 수 밖에 없다. 현재 대내외적 경제 상황은 다양한 불안요소가 잔존해 있다. 내부적으로는 GDP 규모를 초과한 막대한 가계부채다. 시장에서 우려하는 리스크 중 하나는 GDP 규모를 초과한 막대한 가계부채 증가다. 한국은행의 ‘2021년 2분기 중 가계신용’ 자료에 따르면 2분기 말 가계부채(신용카드 사용액 포함) 잔액은 1805조9000억원으로 1분기보다 41조2000억원 증가했다.

특히 주택시장 과열시 1년 이상 지속될 경우 2023년 말 국내 가계부채 규모는 4000조원(GDP 대비 192%))으로 증가할 것으로 추정하고 있다.

게다가 현재 ▲중국발 공급대란에 따른 인플레이션 우려 ▲테이퍼링 실행에 따른 유동성 공급 축소 등은 향후 자산시장에 영향을 미칠 가능성이 크다.

미래에셋증권 서상영 본부장은 “현재 중국발 공급대란 문제, 인플레이션과 같은 불확실한 요인이 커진 상황에서 유동성 공급이 줄어드는 것은 자산시장에 영향을 줄 수 있다”며 “만약 자산시장이 위축될 경우 빚투(레버리지 투자) 부담은 더욱 커질 수 있다”고 경고했다.

유수환 기자 shwan9@kukinews.com