빅히트엔터테인먼트는 2일 금융위원회에 증권신고서를 제출하고 코스피(유가증권시장) 상장 절차를 개시했다고 밝혔다.

빅히트는 이번 상장을 위해 총 713만주를 공모한다. 공모가 희망 범위는 10만5000∼13만5000원이다. 이에 따른 공모 예정 금액은 최대 9626억원에 달한다.

빅히트는 오는 24∼25일 이틀간 국내외 기관투자자를 대상으로 수요예측을 진행해 공모가를 확정한 뒤 다음 달 5∼6일 일반 투자자 대상 청약을 진행할 계획이다.

상장은 10월 중으로 예정돼 있다.

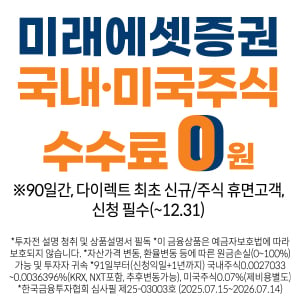

대표 주관회사는 NH투자증권과 한국투자증권, 제이피모간증권회사이며 주관회사는 미래에셋대우가 맡았다.

금융투자업계에서는 빅히트엔터가 상장하면 엔터주 대장주로서 역할을 할 것으로 예상하고 있다.

한화투자증권 지인해 연구원은 “엔터업종 대어급 IPO로 보이는 빅히트엔터가 상장된다면, ‘쏠림’ 현상보다는 업종 자체가 차지하는 시장 내 비중이 커지게 되고 기존 플레이어들에게는 긍정적 영향이 기대된다”고 강조했다.

유안타증권 박성호 연구원도 “빅히트엔터의 기업가치는 보수적으로는 2조원, 높게는 4조원 이상 보고 있는데 최근 업계에서는 4조원대로 상장될 가능성이 높다고 추정하고 있다”고 말했다. 이어 “상장 이후 추가적인 업사이드(상승국면)이 있느냐가 관건인데 현재 추세로 보면 상장 이후라도 추가적으로 상승세가 있을 것으로 예상된다”고 강조했다.

실제 빅히트엔터는 코로나19라는 전대미문의 바이러스로 인해 콘서트 등 오프라인 활동이 중지되면서 실적 악화에 우려가 있었으나 오히려 상반기 ‘어닝서프라이즈’라는 깜짝 실적을 기록했다. 이같은 성과는 지속적인 IP(지식재산권) 매출 증가가 원인으로 꼽힌다.

한편 빅히트엔터는 BTS 뿐만 아니라 ▲계열사 레이블 플레디스엔터테인먼트의 세븐틴, 뉴이스트 ▲쏘스뮤직의 여자친구 등을 보유하고 있다. 또한 CJ그룹의 엔터 계열사 CJ ENM과 합작도 모멘텀으로 작용한다. 빅히트엔터는 CJ ENM과 함께 설립한 빌리프랩(자본금 70억원)을 통해 글로벌 케이팝 아티스트 육성 프로그램 ‘아이랜드’를 진행 중이다. 또한 에스엠 출신 민희진 CBO(브랜드 총괄)와 쏘스뮤직이 준비하고 있는 걸그룹도 내년 데뷔할 예정이다.

shwan9@kukinews.com