금융사에서 내부통제 문제가 발생할 경우 금융권 임원들의 책임을 묻는 ‘책무구조도’ 가이드라인 규정사항이 구체화됐다. 이를 통해 금융당국은 금융사의 전반적인 내부통제 관리가 강화될 것이라고 기대하고 있다.

금융위원회는 지난 12일 ‘금융회사 지배구조에 관한 법률’ 개정에 따른 위임사항을 구체화하기 위해 시행령과 감독규정에 대한 입법예고·규정변경 예고를 실시했다고 밝혔다.

지난해 12월 국회를 통과한 지배구조법은 임원별 내부통제 책임을 사전적으로 기재해두는 ‘책무 구조도(responsibilities map)’ 도입이 핵심이다.

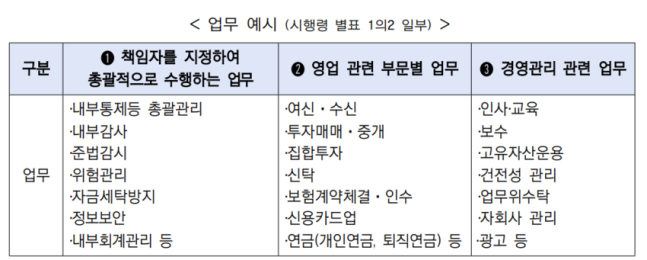

시행령 및 감독규정에서는 책무구조도 작성·제출 방법, 금융권별 책무구조도 제출 시기, 대표이사 등의 내부통제 등 총괄 관리의무의 구체적인 내용 등 법률에서 위임한 세부 사항을 규정했다.

우선 금융사들은 임원 직책별로 책무의 구체적인 내용을 기술한 문서(책무기술서)와 임원의 직책별 책무를 도식화한 문서(책무체계도)를 작성해 이사회 의결일로부터 7영업일 이내 금융당국에 제출하도록 했다.

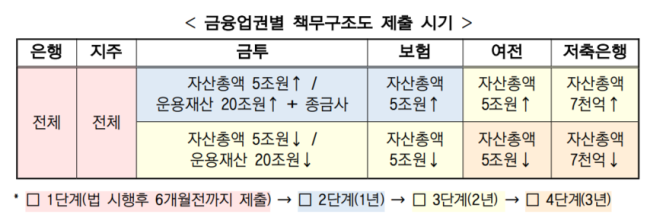

책무구조도 제출 시기는 업권과 자산 규모에 따라 차등 규정했다. 금융투자(자산 5조원 미만 등)·보험(자산 5조원 미만)·여전(자산 5조원 이상)·저축은행(자산 7000억원 이상)은 법 시행일 이후 2년까지, 나머지 금융회사는 법 시행 이후 3년까지 책무구조도를 제출해야 한다.

앞서 금융지주사와 은행은 시행 후 6개월 내 제출하도록 의무가 부여된 상태다. 자산 5조원 이상인 금융투자업자와 보험사 등은 시행 후 1년 내 제출해야 한다.

이와 함께 금융위는 대표이사의 내부통제 총괄 관리의무에 대한 세부내용을 규율했다. 대표이사는 임원 소관업무 간, 임직원과 소속 금융사 간 이해상충 등 법령·내부통제기준 위반 가능성을 점검해야 한다. 아울러 유사 위반사례 발생 가능성도 주기적으로 들여다봐야 한다.

금융위원회는 “올해 7월 법 개정안이 시행되면, 금융회사 모든 임원들이 내부통제를 자신의 업무로 인식하도록 하는 등 근본적인 금융권의 내부통제 행태 변화가 나타나고 준법, 소비자보호, 건전성 관리 등 모든 영역에서 금융회사의 책임성이 제고됨에 따라 우리 금융산업이 신뢰를 회복하고 한 단계 도약하는 계기가 될 것으로 기대된다”고 밝혔다.

아울러 금융위는 새 제도 도입에 따라 금감원, 금융협회, 금융권과 ‘내부통제 제도개선 지원반’을 구성해 운영한다. 이들은 정기적으로 실무회의를 열어 법 개정안에 대한 의견수렴을 포함해 금융권의 건의 및 질의사항을 지속 확인하며 검토·안내할 예정이다. 하위 규정으로 담기 어려운 부분은 금융권과 함께 가이드라인, 모범사례 등을 만들어 전파할 예정이다.

김동운 기자 chobits3095@kukinews.com