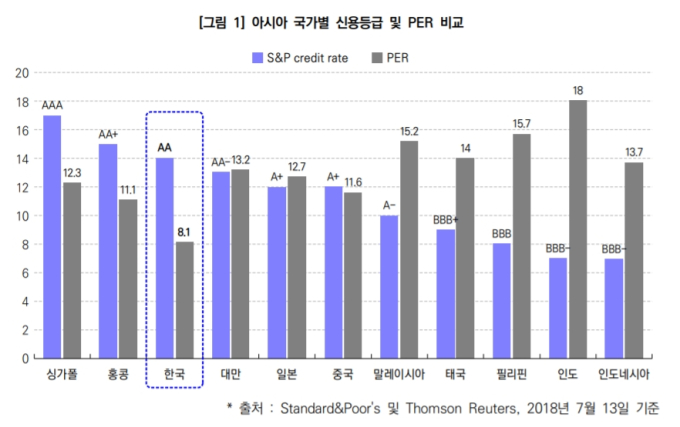

국가 경제가 지닌 펀더멘탈(기초체력) 대비 주가가 상대적으로 저평가 됐다는 의미로서 ‘박스피’(주가 횡보에서 벗어나지 못한 코스피) 시장이라고 불리기도 합니다. 국내 주식시장의 주가수익비율(PER)이 다른 국가의 증시에 비해 낮다는 겁니다.

왜 많은 이들이 한국이 기초 경제 체력과 비교해 주가가 저평가됐다는 지적을 받을까요? 여러 요인들이 있을 겁니다. 우선 분단체제라는 한반도 특수성을 꼽을 수 있을 겁니다. 실제 한반도 리스크가 확산될 때마다 증시 변동성은 커졌습니다. 한국은행의 ‘과거 북한 사태 발생시 금융시장 반응’ 자료에 따르면, 지난 2010년 5월 발생했던 천안함 침몰 사태는 북한 관련 주요 사건 가운데 국내 증시에 가장 큰 충격을 준 사건입니다.

대표적으로 삼성물산·제일모직 합병은 기업의 지향하는 목적과 별개로 주주가치는 훼손했다는 평가입니다. 삼성물산과 제일모직간 합병 당시 제일모직과 삼성물산의 주식을 1대 0.35 비율로 합병키로 했습니다. 당시 삼성물산이 제일모직과 비교해 자산, 매출, 영업이익이 약 2~3배 이상 많았습니다. 때문에 엘리엇매니지먼트를 비롯한 합병 반대론자들은 이 같은 합병은 삼성물산의 주주가치를 훼손시키는 일이라고 반발했습니다.

실제 외국의 경우 두 기업의 인수합병이 있을 경우 시가 기준으로 판단하지 않고 자산가치를 모두 포함하는 경우가 많습니다. 시가 기준으로 할 경우 어느 한쪽의 지분을 보유한 주주들의 손실이 일어날 수 있는 것을 방지하기 위한 것입니다. 하지만 삼성물산과 제일모직은 합병에 따른 일방적인 리스크를 구 삼성물산 주주들에게 사실상 전가한 것입니다.

오너 일가들의 나눠먹기식 계열사 몰아주기도 논란 가운데 하나입니다. 테라 맥주로 공전의 히트를 치고 있는 하이트진로도 과거 오너일가의 일감몰아주기 혐의로 재판을 받은 바 잇습니다. 공정위원회는 지난 2018년 3월 하이트진로가 소유주 일가 소유회사인 서영이앤티를 부당지원한 행위에 대해 시정명령과 79억4700만원의 과징금 납부 명령을 했습니다. 공정위에 따르면 하이트진로는 박문덕 회장의 장남인 박태영 부사장이 2007년 12월 서영이앤티를 인수한 이후 ‘통행세’ 거래와 우회지원으로 막대한 부당이익을 몰아줬다는 혐의를 받았습니다.

게다가 현재 이 기업은 오너3세 경영권 장악이 표면화되지 않고 있습니다. 최근 하이트진로가 공전의 히트작 ‘테라’와 ‘진로이즈백’을 내세워 지속적인 컨퍼런스콜을 통해 활발한 IR(기업설명회)을 하고 있지만 오너 일가에 대한 불확실성은 주가 부양에 발목을 잡을 수 도 있습니다.

타국에 비해 저조한 배당성향(자사주 매입과 소각)으로 주주환원에 소홀하고, 계열사 지분투자 등 자본 배분 관리가 미흡하다는 지적도 나옵니다.

실제 외국의 기업들은 자사주 매입 소각을 통해 주가를 부양시키기도 합니다. 미국의 대표적인 성장주 가운데 하나인 애플은 지난 2019년 약 671억달러(한화 74조원)에 달하는 자사주 매입을 통해 주가를 끌어올리기도 했습니다. IBM도 애플과 마찬가지로 회사채 발행을 통해서 자사주 매입 소각을 합니다. 코카콜라의 경우 주주환원률이 약 98%에 달합니다. 이채원 한국투자밸류운용 대표는 “국내 기업은 100조원을 벌면 그 중 약 20조원 수준만 주주환원으로 돌아간다. 반면 글로벌 기업은 자사주 매입 소각을 경우 전체 40~50%를 한다”고 말했습니다.

때문에 주주가치 환원에 대한 법률 개정도 검토해야 한다는 목소리가 나오고 있습니다. 실제 국내 많은 기업들이 지배주주가 일반주주의 이익을 편취하고 있고, 이것이 합법적으로 가능하기에 주주가치 제고는 공론화되지 않았습니다. 특히 상법 282조3항에는 ‘이사는 회사를 위해서 일한다’라는 조항은 있지만 ‘주주를 위해서 일한다’라는 내용은 존재하지 않습니다. 만약 이 같은 법률 개정안이 국회에 발의되고 통과된다면 우리 기업도 주주환원을 위한 정책을 검토하지 않을까 싶습니다.

물론 대주주에 대한 높은 상속세 부과와 같은 규제 방안은 완화할 필요도 있습니다. 이 같은 허들은 대주주들이 세금 부담을 줄이기 위해 편법을 이용하고 있고, 이는 주주가치 제고에 부정적인 영향을 주기 때문입니다. 최근 삼성전자도 이건희 회장 사망 이후 이재용 부회장 일가가 내야 하는 상속세 비용만 약 10조원이 넘습니다. 배당 성향을 높인다고 해도 납부하기 부담스러운 가격일뿐더러 과도한 배당은 기술 기업인 삼성전자에 마이너스가 될 수 있기 때문이죠.

shwan9@kukinews.com